Voorwaarden bedrijfsopvolgingsregelingen

Bij de overgang van aandelen in een familievennootschap, bij leven (schenking) of bij overlijden (vererving), kunnen twee heffingen van toepassing zijn: inkomstenbelasting (tarief 2021: 26,9%) en schenk- of erfbelasting (tarief 2021: 10% tot 20% voor schenkingen/verervingen van ouders naar kinderen). De bedrijfsopvolgingsregelingen voor beide heffingen bespreken wij hieronder.

Inkomstenbelasting

De bedrijfsopvolgingsregeling in de inkomstenbelasting bestaat uit een zogenoemde doorschuifregeling. De overdragende houder van de (aanmerkelijk belang)aandelen in de familievennootschap hoeft de inkomstenbelastingclaim van 26,9% (tarief 2021) niet te betalen. De overnemende aandeelhouder neemt de latente belastingclaim over door overname van de kostprijs van de overdrager. De kern van deze regeling is geen afstel, maar uitstel van inkomstenbelastingheffing. Hiervoor gelden wel specifieke vereisten. Zo moet sprake zijn van ‘ondernemingsvermogen’ en geldt voor schenkingen de aanvullende eis dat de verkrijger ten minste drie jaar werknemer in het bedrijf moet zijn geweest.

Schenk- en erfbelasting

Bij vererven en schenken van aanmerkelijkbelangaandelen in de familievennootschap is ook schenk-of erfbelasting verschuldigd. Als de vennootschap die overgaat ‘een onderneming drijft’, geldt een voorwaardelijke vrijstelling. De verkrijging is voor de eerste € 1.119.845 (bedrag 2021) voor 100% vrijgesteld, het meerdere voor 83%. Zoals gezegd gelden ook voor deze faciliteit diverse voorwaarden. Voor aanmerkelijkbelanghouders zijn dat de volgende:

- De erflater of schenker heeft een aanmerkelijk belang in een vennootschap die een materiële onderneming drijft.

- In overlijdenssituaties moeten de aandelen reeds één jaar in bezit zijn. Bij schenking geldt een bezitstermijn van vijf jaar.

- De onderneming wordt nog vijf jaar voortgezet en de aandelen mogen vijf jaar niet worden vervreemd.

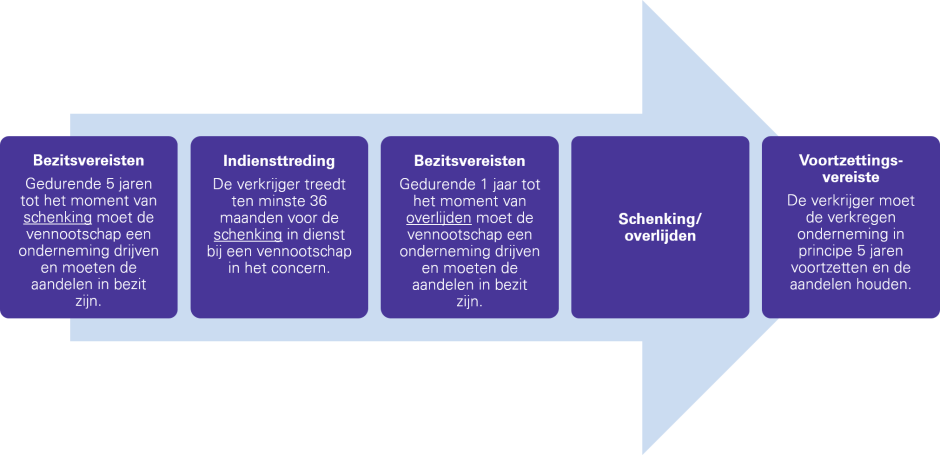

Tijdspad bedrijfsopvolgingsregelingen

Het tijdspad van de (voorwaarden voor toepassing van de) bedrijfsopvolgingsregelingen kan als volgt worden weergegeven:

Impact bedrijfsopvolgingsregelingen

Door de cumulatie van beide regelingen wordt de in totaal verschuldigde belasting (‘cash out’) teruggebracht van ruim 40% (in geval van een schenking/vererving van ouder naar kind) naar zo’n 3,4%. Met deze regelingen heeft de wetgever beoogd de continuïteit van de onderneming te stimuleren en een onevenredige belastingdruk bij schenken of overlijden te voorkomen.

De ‘cash out’ impact van de huidige bedrijfsopvolgingsregelingen kan als volgt schematisch worden weergegeven:

|

|

Verschuldigde belasting (%) | zonder de (huidige) faciliteit |

Verschuldigde belasting (%) | met de huidige faciliteit |

|

Inkomstenbelasting: |

26,9% |

0% (doorschuiffaciliteit) |

|

Schenk- of erfbelasting: |

(€ 0 - € 128.750: 10%) > € 128.750: 20% |

100% vrijgesteld tot € 1.119.845, daarboven is 83% vrijgesteld (tarief: 10% - 20%) Effectief tarief: 3,4% (17% * 20%) |

|

Totale belastingdruk: |

40% |

3,4% |

De bedrijfsopvolgingsregelingen staan onder druk

In het voorjaar van 2020 bood de staatssecretaris van Financiën het CPB-rapport ‘Kansrijk Belastingbeleid’ en de ‘Bouwstenennotities’ aan de Tweede Kamer aan. Hierin wordt voorgesteld om de bedrijfsopvolgingsregelingen helemaal af te schaffen of ten minste rigoureus te versoberen tot een rentedragende ‘uitstel-van-betalingsregeling’. Deze publicaties hebben veel stof doen opwaaien. Daarnaast staat de bedrijfsopvolgingsregeling ook bij diverse (grote) politieke partijen in de belangstelling.

Kort samengevat bevatten de publicaties de volgende voorstellen:

Bouwstenennotities (Ministerie van Financiën):

- het afschaffen van de doorschuifregeling in de inkomstenbelasting (in combinatie met een rentedragende uitstel‑van‑betalingsregeling);

- het versoberen van de bedrijfsopvolgingsregeling in de schenk- en erfbelasting. Voorgesteld wordt het kortingspercentage (nu 100%-83%) te verminderen naar 25% (met een maximum van € 5 miljoen), ook hier te combineren met een rentedragende uitstel-van-betalingsregeling.

Kansrijk Belastingbeleid (Centraal Planbureau, CPB):

- het afschaffen van de doorschuifregeling in de inkomstenbelasting (eventueel in combinatie met een betalingsregeling);

- het afschaffen van de (voorwaardelijke) vrijstelling in de schenk- en erfbelasting (de mogelijkheid tot uitstel van het betaling van schenk- of erfbelasting blijft gehandhaafd).

Risico voor de bedrijfscontinuïteit

Grof gezegd kan worden opgemerkt dat de cumulatieve heffing – rekening houdend met volledige afschaffing van de bedrijfsopvolgingsregelingen conform het voorstel van het CPB – kan oplopen tot ruim 40% van de ‘goingconcernwaarde’. Dit houdt in dat de op aandeelhoudersniveau verschuldigde belasting van ruim 40% in tien jaar moet worden voldaan. Afschaffing c.q. versobering van de bedrijfsopvolgingsregelingen kan dus de continuïteit van de onderneming in gevaar brengen als de belasting alleen kan worden betaald door gelden aan de onderneming te onttrekken.

Fiscaal advies nodig bij succesvolle bedrijfsopvolging?

Hulp nodig bij de succesvolle bedrijfsopvolging en het maken van een opvolgingsplan? Onze specialisten kunnen u adviseren over de fiscale en juridische aspecten die daarbij horen en u helpen met een goede opvolgingsstrategie. Wij gaan op basis van onze jarenlange ervaring graag tijdig met u in gesprek, zodat u niet voor verrassingen komt te staan. Bezoek onze bedrijfsopvolgingspagina voor meer informatie.